インド:S&Pが「BBB」に格上げ~インド市場への資金流入増加が見込まれる

ご参考資料

2025年08月18日

インド国債の格上げ

- 8月14日、S&Pグローバル・レーティング(以下、S&P)はインドの長期ソブリン信用格付けを「BBB-」から「BBB」に引き上げ、見通しを「安定的」としました。また、同社は短期信用格付けを「A-3」から「A-2」に引き上げました。

- S&Pは格上げの理由として、インド政府の財政再建への取り組み、強固な経済基盤、中期的な成長を支える持続的なインフラ支出、そしてインフレ期待の管理に向けた金融政策の強化などを挙げました。

- S&Pが見通しを「安定的」とした背景には、政策の安定性と高水準のインフラ投資に伴い、インドの長期的な成長見通しが期待できるという同社の見解を反映しています。さらにS&Pでは、政府債務の抑制につながるインドの慎重な財政・金融政策に関しても前向きに評価しています。

- インドは、対外収支、中央銀行の独立性、穏やかなインフレ、政治的安定、そして経済改革においてS&Pから高い評価を得たうえ、経済成長、金融政策手段の効果、政府の財政健全化へのコミットメントが一段と高く評価されました。一方、中央および州政府を合わせた一般政府の財政赤字ならびに債務残高や、利払い費の増加を受けて、インドの財政状況は脆弱であると指摘されました。これらを総合的に勘案した結果、S&Pは今回の格上げを決定したと説明しました。

- S&Pは、一般政府の財政赤字の対GDP比が6%未満で推移するようであれば、一段の格上げにつながる可能性があると述べました。この目標達成には州政府の財政赤字が対GDP比で3.3~3.4%と予想され、中央政府の目標値が4.4%であることを踏まえると、S&Pでは現状において困難であると見ています。しかしながら、S&Pは2020年代末までに達成される可能性が高いという見方を示しました。

今回の格上げを受けたインド市場への影響

- S&Pの格上げは、力強いGDP成長、対外収支の改善、構造改革を通じた効率性の向上、そして過去に比べて経済の安定性の高まりを受けたものと考えられます。

- インドでは内需主導の経済成長が続いています。世界的な成長懸念、貿易戦争、地政学的緊張が見られる中で、今回の格上げは投資家センチメントの改善につながると見ています。

- 「BBB」という一段と高い投資適格のカテゴリーに移行することに伴い、インドのリスクプレミアムは低下し、インド市場への世界的な資金流入が見られるとともに、同国の債券発行による資金調達コストは下がるものと考えられます。

- インドの格上げはS&Pにおいて18年ぶりとなり、ムーディーズ・レーティングス(以下、ムーディーズ)の「Baa3」、フィッチ・レーティングス(以下、フィッチ)の「BBB-」といった主要機関の格付けよりも1段階上の格付けとなります。しかし、他の格付け機関による格上げの可能性も考えられます。フィッチはムーディーズ(2020年にインドの格付けを「Baa2」から「Baa3」に引き下げ)と比べて前向きな姿勢を示しており、フィッチによる格上げが期待されています。

主要格付け機関によるインド国債の格付け

| S&P | フィッチ | ムーディーズ | |

| BBB | BBB- | Baa3 | |

| アク ション | 格上げ | 格上げ | 格下げ |

| 実施日 | 2025年8月 | 2006年8月 | 2020年6月 |

出所:S&Pグローバル・レーティング、フィッチ・レーティングス、ムーディーズ・レーティングス、ブルームバーグ、2025年8月14日

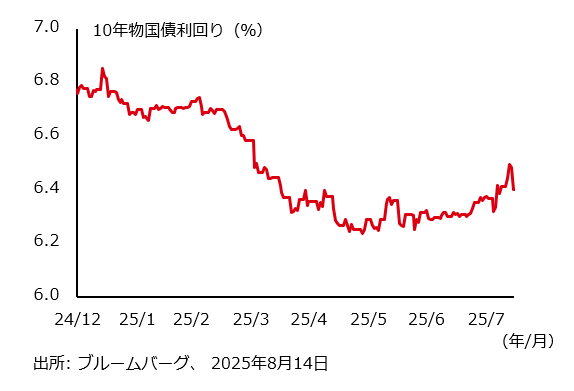

インドの国債利回り

- インド債券では、今回の格上げは好材料と言えます。これは財政赤字縮小への期待と世界的な投資家心理の改善を通じてインド債券への投資増加が見込まれると同時に、通貨インドルピーの強含みが期待され、さらなる投資が促進されると考えます。

- インド債券はここ数年、JPモルガンの新興国市場指数へのインド国債の組み入れに支えられ、外国人投資家から強い関心を集めてきました。今回の格上げを受けて、外国人投資家の関心は一段と高まるものと予想されます。

- 格上げ発表後、インドの10年物国債利回りは低下し、今後においては米国の10年物国債利回りとのスプレッドが縮小する可能性があると思われます。

- 比較的高い利回りと投資適格格付けを背景に、インド債券は世界の債券市場において際立っていると見ています。今回の格上げにより、インド債券の魅力度は一段と高まると考えます。高水準の利回りや良好な信用力に加え、安定した通貨見通し、インフレ圧力の緩和、力強い内需などがインド債券市場の支援材料になっています。

- インド債券については、ファンダメンタルズの改善、政策スタンスに対する前向きな評価、金利の良好な見通しに伴い強気のスタンスを維持しています。足元のインド国債の軟調な推移とインドルピーの弱含みを踏まえると、ポートフォリオにおけるインド国債へのアクティブなアロケーションに対する根拠が明確になったと考えます。

- インド株式では、格上げは長期的にプラスに働くと見ています。インドにおける債券発行による資金調達コストの低下は発行体の資金調達源の多様化を促すものと思われます。こうしたなか、資金調達コストの低下は資本コストの低下を通じて企業の収益性の向上につながると考えられます。

当ページの留意点

- 当ページは、HSBCアセットマネジメント株式会社(以下、当社)が投資者の皆さまへの情報提供を目的として作成したものであり、特定の金融商品の売買、金融商品取引契約の締結に係わる推奨・勧誘を目的とするものではありません。

- 当ページは信頼に足ると判断した情報に基づき作成していますが、情報の正確性、完全性を保証するものではありません。また、データ等は過去の実績あるいは予想を示したものであり、将来の成果を示唆するものではありません。

- 当ページの記載内容等は作成時点のものであり、今後変更されることがあります。

- 当社は、当資料に含まれている情報について更新する義務を一切負いません。

投資信託に係わるリスクについて

投資信託は、主に国内外の株式や公社債等の値動きのある証券を投資対象としており、当該資産の市場における取引価格の変動や為替の変動等により基準価額が変動し損失が生じる可能性があります。従いまして、投資元本が保証されているものではありません。投資信託は、預金または保険契約ではなく、預金保険機構または保険契約者保護機構の保護の対象ではありません。また、登録金融機関でご購入の投資信託は投資者保護基金の保護の対象ではありません。購入の申込みにあたりましては「投資信託説明書(交付目論見書)」および「契約締結前交付書面(目論見書補完書面等)」を販売会社からお受け取りの上、十分にその内容をご確認いただきご自身でご判断ください。

投資信託に係わる費用について

| 購入時に直接ご負担いただく費用 | 購入時手数料 上限3.85%(税込) |

| 換金時に直接ご負担いただく費用 | 信託財産留保額 上限0.5% |

| 投資信託の保有期間中に間接的にご負担いただく費用 | 運用管理費用(信託報酬) 上限年2.2%(税込) |

| その他費用 | 上記以外に保有期間等に応じてご負担いただく費用があります。「投資信託説明書(交付目論見書)」、「契約締結前交付書面(目論見書補完書面等)」等でご確認ください。 |

- 上記に記載のリスクや費用につきましては、一般的な投資信託を想定しております。

- 費用の料率につきましては、HSBCアセットマネジメント株式会社が運用するすべての投資信託のうち、ご負担いただくそれぞれの費用における最高の料率を記載しております。

- 投資信託に係るリスクや費用はそれぞれの投資信託により異なりますので、ご投資される際には、かならず「投資信託説明書(交付目論見書)」をご覧ください。