トランプ氏が大統領再任となった場合の インド株式への影響

当社では、米国にてトランプ氏が大統領再任となった場合のインド株式市場の動向について注目しています。

内需主導で成長しているインドでは、国内で事業を展開している企業が多いため、外部要因に左右されにくいことや、豊富な生産年齢人口、消費の拡大といった好材料が多いと考えます。

1. トランプ氏が大統領再任となった場合に想定される主な政策

- 2017年税制改革法(いわゆるトランプ減税)の延長

- 法人税の減税

- 関税の引き上げ(中国からの輸入品に対してさらなる引き上げ)

- 気候変動の取組みからの離脱、石油掘削の拡大

- ロシア・ウクライナ問題等から距離を置く

2. 内需主導のインド経済

- 上記政策は米国経済に影響を及ぼす可能性があると考えられます。

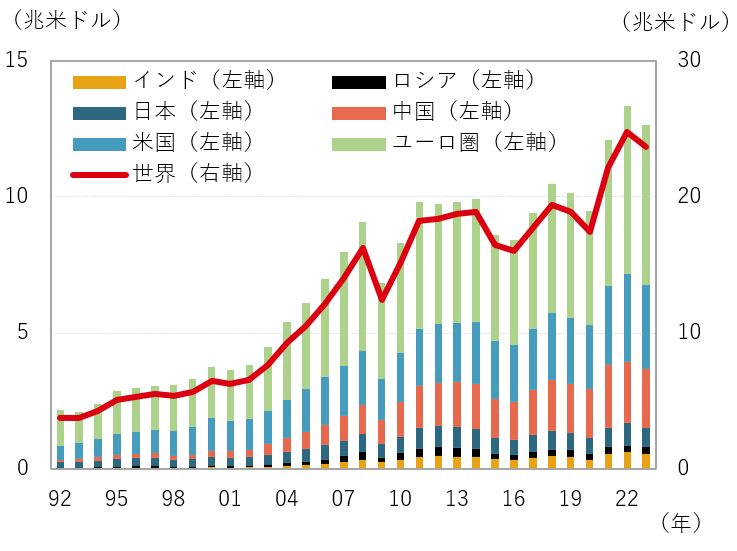

- 以下の通り、世界の輸出額に占めるインドの割合は2%台と極めて低く、中国の10%弱と比較しても小さいものと言えます。

- 内需主導のインド経済に、トランプ氏再選の政策によるインパクトは限定的であると見ています。

- 先進国や中国等に比べ外需依存度が低いため、世界の景気動向の影響を相対的に受けにくい点もインドの強みになると見ています。

各国・地域の輸出額の推移(1992年~2023年)

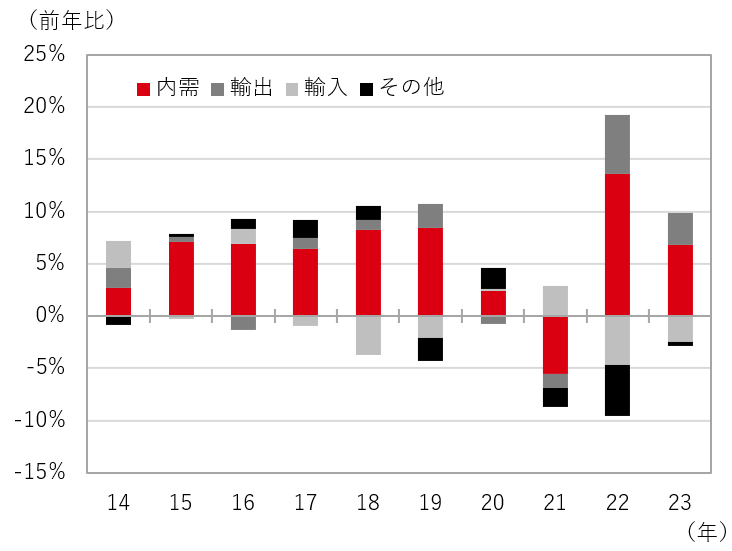

インドの内需・外需の対GDP寄与度の推移(2014年~2023年)

※内需は、民間消費、政府消費、固定資本形成の合計

出所:IMF Direction of Trade Statistics、ブルームバーグのデータをもとにHSBCアセットマネジメント株式会社が作成

3. トランプ氏はインドを敵視せず

- 前トランプ政権ではインドに対して特段敵対的な姿勢は見せていませんでした。

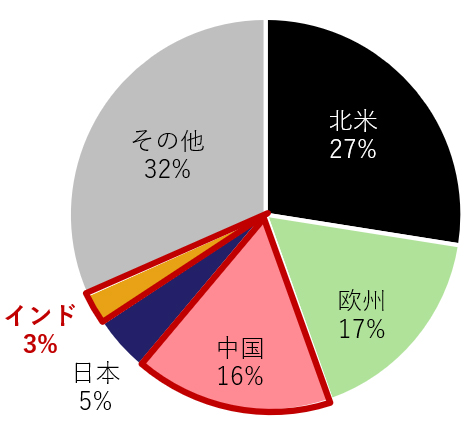

- 米国の国別輸入比率では、中国が16%に対しインドは3%に留まっていることから、インドに対して強硬な姿勢に転換することは考えにくいと見ています。

- 一方、米中対立の激化はインドにとりプラスになる可能性もあります。

- 2018年頃に始まった米中貿易摩擦による中国製品の輸入禁止や関税の引き上げ、またコロナ禍によるサプライチェーンの再構築により、インドはグローバル・サプライチェーンの重要な拠点となり、チャイナ・プラスワン戦略の大きな恩恵を受けてきました。

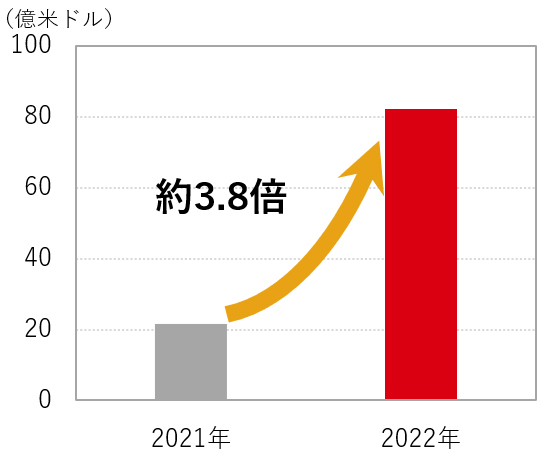

- サプライチェーンの再構築を通じて米国のインドへの直接投資額は大幅に拡大しました。

- このため、トランプ氏が大統領再任となった場合でも、インド経済は安定的に拡大すると考えます。

米国の国別輸入比率(2022年)

米国の対インド直接投資額(フローベース)(2021年~2022年)

出所:日本貿易振興機構(ジェトロ)のデータをもとにHSBCアセットマネジメント株式会社が作成

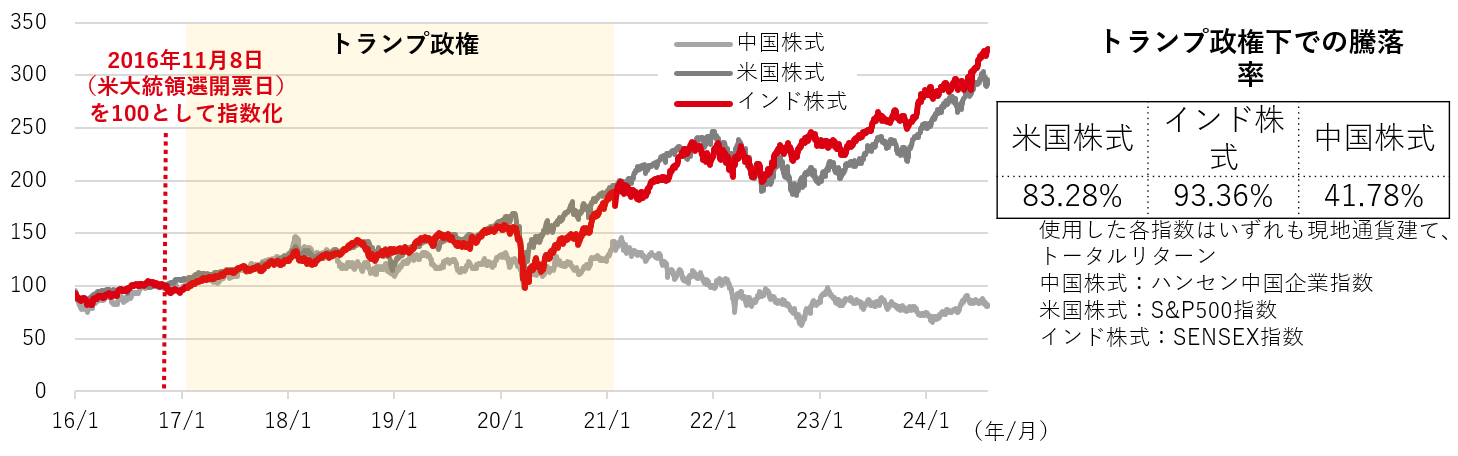

4. 前回のトランプ大統領就任後の株価の推移

- 2016年11月8日の当選直後、米国の株式市場は様子見ムードとなり、インドの株式市場にも特段混乱は見られませんでした。

- 前回のトランプ氏の大統領就任後、減税の恩恵もあり米国株式市場は大きく上昇しました。

- インドにおいては、内需主導型の経済であることから外部環境の影響を受けることなく、株式市場は国内の政策、インドの企業利益の押し上げにより上昇しました。

- 特に2019年はモディ政権が第2期目に入り、インフラ投資を主軸とした躍進的成長を目指しました。

- 2020年にはコロナ禍の影響もあり、株式市場は一時軟調な時期もありましたが、現在はインド独自の政策、重点的な予算配分による設備投資やインフラ整備などを背景に企業収益は増加傾向にあります。

- また、インド株式は世界でも高いパフォーマンスを示す市場の一つとなっています。

各国株式のパフォーマンスの推移(2016年1月1日~2024年7月31日)

過去のパフォーマンスは将来の成果の信頼できる指標となるものではありません。

出所:ブルームバーグのデータをもとにHSBCアセットマネジメント株式会社が作成

5. 「もしトラ」後においても、選好されるインド株式

- 前述の通り、インド株式市場はトランプ氏が大統領に再任した場合でも、安定的に拡大すると考えます。

- なかでも、グローバルに事業を展開している大型株に比べ、外需へのエクスポージャーが低く、主に国内で収益を得ている中小型株や、国内の投資に支えられるインフラ関連銘柄は堅調に推移することが期待されます。

- インドでは、長期投資を目的とした国内投資家の割合が増加しており、海外投資家比率は減少傾向にあります。BSE 500指数(大型100銘柄、中型150銘柄、小型250銘柄)にて海外投資家比率が10%を超えている銘柄数は275に留まっており、国内投資家主導の市場であるという点も市場全体の安定・成長につながると考えます。

インフラ関連銘柄

中小型株式

※利益成長率は2024年3月末と2025年3月末(ブルームバーグコンセンサス(2024年7月31日時点))の一株当たり利益成長率。写真はイメージです。企業名は報道等の表記を参考にHSBCアセットマネジメント株式会社が翻訳しており、公式名称やその和文訳と異なる場合があります。また、個別銘柄を推奨するものではありません。

出所:ブルームバーグのデータをもとにHSBCアセットマネジメント株式会社が作成

当ページの留意点

- 当ページは、HSBCアセットマネジメント株式会社(以下、当社)が投資者の皆さまへの情報提供を目的として作成したものであり、特定の金融商品の売買、金融商品取引契約の締結に係わる推奨・勧誘を目的とするものではありません。

- 当ページは信頼に足ると判断した情報に基づき作成していますが、情報の正確性、完全性を保証するものではありません。また、データ等は過去の実績あるいは予想を示したものであり、将来の成果を示唆するものではありません。

- 当ページの記載内容等は作成時点のものであり、今後変更されることがあります。

- 当社は、当資料に含まれている情報について更新する義務を一切負いません。

投資信託に係わるリスクについて

投資信託は、主に国内外の株式や公社債等の値動きのある証券を投資対象としており、当該資産の市場における取引価格の変動や為替の変動等により基準価額が変動し損失が生じる可能性があります。従いまして、投資元本が保証されているものではありません。投資信託は、預金または保険契約ではなく、預金保険機構または保険契約者保護機構の保護の対象ではありません。また、登録金融機関でご購入の投資信託は投資者保護基金の保護の対象ではありません。購入の申込みにあたりましては「投資信託説明書(交付目論見書)」および「契約締結前交付書面(目論見書補完書面等)」を販売会社からお受け取りの上、十分にその内容をご確認いただきご自身でご判断ください。

投資信託に係わる費用について

| 購入時に直接ご負担いただく費用 | 購入時手数料 上限3.85%(税込) |

| 換金時に直接ご負担いただく費用 | 信託財産留保額 上限0.5% |

| 投資信託の保有期間中に間接的にご負担いただく費用 | 運用管理費用(信託報酬) 上限年2.2%(税込) |

| その他費用 | 上記以外に保有期間等に応じてご負担いただく費用があります。「投資信託説明書(交付目論見書)」、「契約締結前交付書面(目論見書補完書面等)」等でご確認ください。 |

- 上記に記載のリスクや費用につきましては、一般的な投資信託を想定しております。

- 費用の料率につきましては、HSBCアセットマネジメント株式会社が運用するすべての投資信託のうち、ご負担いただくそれぞれの費用における最高の料率を記載しております。

- 投資信託に係るリスクや費用はそれぞれの投資信託により異なりますので、ご投資される際には、かならず「投資信託説明書(交付目論見書)」をご覧ください。