米国の関税率引き上げがアジアとインド株式に与える影響

アジア各国への影響

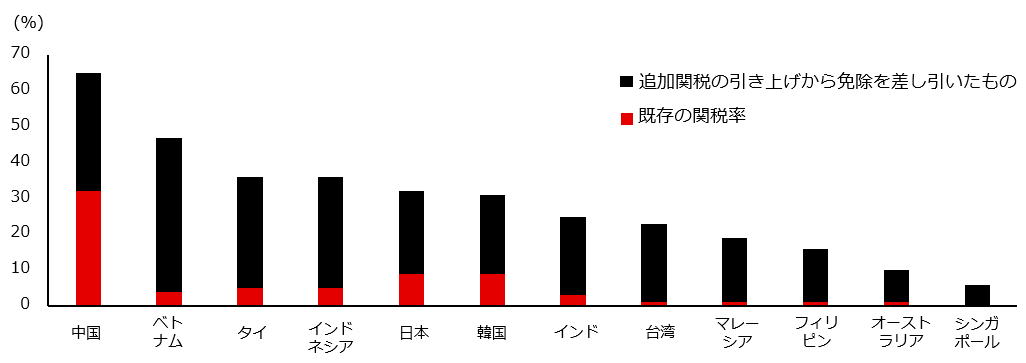

- 米国のアジア各国に対する関税率引き上げについては、図表1のとおり中国とベトナムが最も大きな影響を受け、インドは中程度、シンガポール等では最小限に抑えられています。

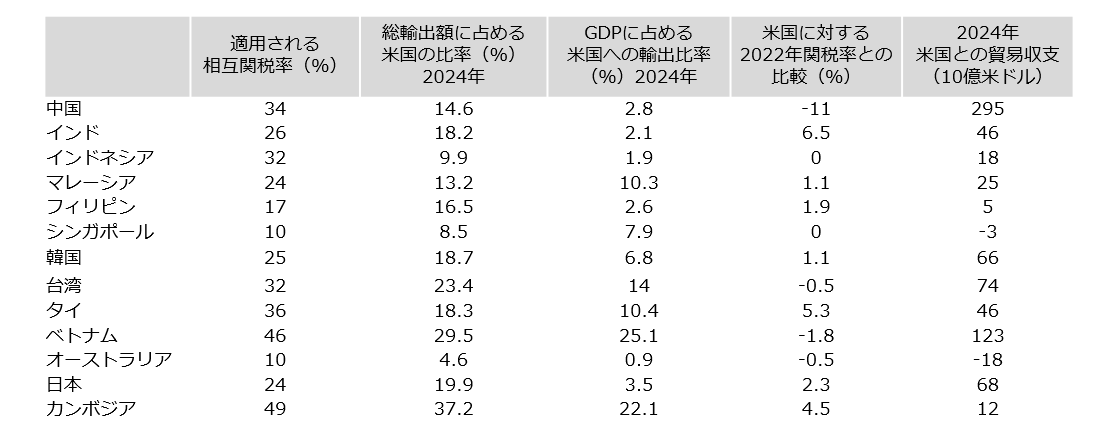

- 貿易志向型の経済ではより大きな影響を受けると考えられます。GDPの25%を貿易に依存するベトナムへの影響は大きく、また台湾への影響も少なくないと思われます。一方、インドや一部の東南アジア諸国(インドネシア、フィリピン)では、米国への輸出がGDPの2%程度であり、関税引き上げによる直接的な影響は限定的と見られます。

- 収益に対する影響度の観点から見ると、台湾は市場収益の3分の1以上が米国に依存しており、潜在的により脆弱です。韓国も同様と考えられます。

- 今回急遽導入された相互関税措置は、今後変化する可能性があることを理解することが重要です。

- 世界的な景気減速や資金の流出入が変化するリスクがあり、不確実性は高まっています。関税が企業の信頼感、設備投資、貿易に及ぼす間接的な影響は、対GDP依存度が示す以上の成長の足かせとなり得るため考慮が必要です。

-

今後注目すべき各国の動向は以下の通りです。

①関税引き下げのための交渉を行う可能性

②成長の下振れリスクに対応した金融緩和の可能性

③貿易障壁の軽減と円滑なビジネスのための改革を加速するインドのような国にとって、ポジティブな結果が生じる可能性

図表1: 米国のアジアに対する貿易加重ベースの関税率(%)

出所:モルガン・スタンレー・リサーチ、HSBCアセットマネジメント(2025年4月時点) (注) 既存の関税率には、鉄鋼、アルミニウム、自動車、部品に対する関税と、中国に対する20%の関税引き上げが含まれる。相互関税の免除については、銅、医薬品、半導体、木材の免除のみが含まれる。

アジア株式について

- 東南アジア諸国連合(ASEAN)の経済戦略である「チャイナ・プラスワン」による逆風があり、 アジアの輸出企業に対し、あまり選好的にとらえていませんが 、全体的な影響は管理可能であると考えます。一方で、通信会社や中国の半導体企業などのディフェンシブ銘柄に関しては選好しています。

インド株式について

- ヘルスケア

これまでは関税リスクを考慮し選好度を下げてきましたが、現在株価は調整されており、インドの製薬業界に再度注目したいと考えています。 - 消費

予算案で発表された所得税減税は、2025年4月の給与から実施されることになります。繊維や靴類などの一部の消費セグメントは、他国と比較して追加関税率が低いため利益を得ていると見られます。一般消費財や生活必需品を引き続きポジティブに見ており、日用品や飲料への影響は、関税率が高まる中においても、比較的回復力があると考えています。 - 金融

足元において、市場全体より大きく変動しているものの、長期的に国の経済基盤を形成していくと考えられる銀行以外の金融サービス機関が増加しており、引き続き最大のオーバーウェイトを維持しています。 - ITサービス

2025年3月末時点において、このセクターに対しては関税が課されていませんが、世界経済の成長鈍化は当セクターに影響を与えると考え、アンダーウェイトとしています。 - インフラ

インドのインフラの成長には2本の柱があります。1つ目は政府と民間が主導する道路、空港、港湾、発電所などの公共インフラの建設、2つ目は製造業を拡大するための民間設備投資です。民間設備投資については不確実性が続く中、やや減速する可能性があると考えます。

図表2:国別総輸出(対GDP)に占める米国比率

出所:モルガン・スタンレー・リサーチ、HSBCアセットマネジメント(2025年4月時点)

当ページの留意点

- 当ページは、HSBCアセットマネジメント株式会社(以下、当社)が投資者の皆さまへの情報提供を目的として作成したものであり、特定の金融商品の売買、金融商品取引契約の締結に係わる推奨・勧誘を目的とするものではありません。

- 当ページは信頼に足ると判断した情報に基づき作成していますが、情報の正確性、完全性を保証するものではありません。また、データ等は過去の実績あるいは予想を示したものであり、将来の成果を示唆するものではありません。

- 当ページの記載内容等は作成時点のものであり、今後変更されることがあります。

- 当社は、当資料に含まれている情報について更新する義務を一切負いません。

投資信託に係わるリスクについて

投資信託は、主に国内外の株式や公社債等の値動きのある証券を投資対象としており、当該資産の市場における取引価格の変動や為替の変動等により基準価額が変動し損失が生じる可能性があります。従いまして、投資元本が保証されているものではありません。投資信託は、預金または保険契約ではなく、預金保険機構または保険契約者保護機構の保護の対象ではありません。また、登録金融機関でご購入の投資信託は投資者保護基金の保護の対象ではありません。購入の申込みにあたりましては「投資信託説明書(交付目論見書)」および「契約締結前交付書面(目論見書補完書面等)」を販売会社からお受け取りの上、十分にその内容をご確認いただきご自身でご判断ください。

投資信託に係わる費用について

| 購入時に直接ご負担いただく費用 | 購入時手数料 上限3.85%(税込) |

| 換金時に直接ご負担いただく費用 | 信託財産留保額 上限0.5% |

| 投資信託の保有期間中に間接的にご負担いただく費用 | 運用管理費用(信託報酬) 上限年2.2%(税込) |

| その他費用 | 上記以外に保有期間等に応じてご負担いただく費用があります。「投資信託説明書(交付目論見書)」、「契約締結前交付書面(目論見書補完書面等)」等でご確認ください。 |

- 上記に記載のリスクや費用につきましては、一般的な投資信託を想定しております。

- 費用の料率につきましては、HSBCアセットマネジメント株式会社が運用するすべての投資信託のうち、ご負担いただくそれぞれの費用における最高の料率を記載しております。

- 投資信託に係るリスクや費用はそれぞれの投資信託により異なりますので、ご投資される際には、かならず「投資信託説明書(交付目論見書)」をご覧ください。